El tipo efectivo sobre ingresos más altos se ha reducido más de 18 puntos en 15 años, al pasar de pagar el 48,15% al 30,8%

Uno de los hombres más ricos del mundo, Warren Buffet,con una fortuna estimada en 50.000 millones de dólares, quiere pagar más impuestos. De hecho, se escandaliza porque su secretaria paga más que él. Dieciséis millonarios franceses, encabezados por la dueña de L'Oréal, piden que les suban la presión fiscal un día antes de que Sarkozy, con el objetivo de reducir el déficit, pusiera una tasa del 3% a los que ganan más de 500.000 euros. En España, ninguna de las grandes fortunas ha dicho ni palabra. Callados están, como lo estuvieron cuando sucesivos gobiernos aprobaron rebajas fiscales que les beneficiaron. Y callado permanece, por ahora, el Consejo de Ministros, aunque se ha barajado la posible recuperación del Impuesto sobre el Patrimonio.

Las arcas públicas han sufrido una sustancial caída de ingresos durante esta crisis, pero ¿cuánto han dejado de pagar los ricos en los últimos años? No existe aún un estudio al respecto, pero sí se pueden hacer algunos cálculos.

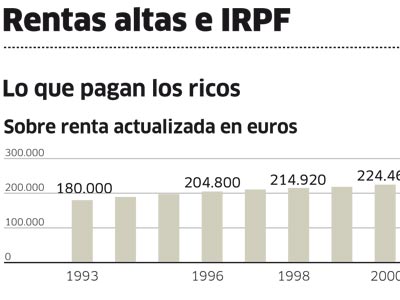

El marginal máximo del IRPF ha bajado del 65% al 45% en 20 años

Si cogemos los últimos 15 años del IRPF de los que existen datos públicados, el tipo efectivo de las rentas altas, es decir, lo que realmente pagan, ha bajado del 49,15% en 1994 hasta el 30,8% en 2008, medido en términos de base liquidable y rentas homogéneas (partimos de 180.000 euros en 1994 o 30 millones de pesetas, que es el último tramo de rentas en la información de Hacienda, que equivalen a 291.000 en 2008). Eso supone que el tipo efectivo para las rentas más altas ha bajado más de 18 puntos. Y a los ricos-ricos, los que declaran más de 600.000 euros, su tipo efectivo baja al 27,4% en 2008. Ya en 1998, la Memoria que elabora el Ministerio de Hacienda destacaba que algunas deducciones son regresivas: benefician más cuanto más ganas.

La conclusión es que los más ricos pagan ahora en el IRPF menos de dos terceras partes de lo que pagaban hace casi 20 años. La rebaja fiscal más importante se produjo con la reforma fiscal del PP que entró en vigor en 1999. En el ejemplo analizado, el tipo efectivo pasa del 41,29% al 35,16% y siguió bajando con el PSOE. De hecho, Zapatero afirmó que bajar impuestos también era de izquierdas.

Sin embargo, con ser llamativa la reducción del tipo marginal máximo del IRPF, que ha pasado del 65% al 45%, para Ignacio Zubiri, catedrático de Hacienda Pública de la Universidad del País Vasco, el verdadero problema no está en lo que pagan los que declaran sino en los que no declaran: "Los ricos utilizan mecanismos de elusión y evasión y hay una tolerancia terrible en la sociedad hacia los defraudadores, a los que siguen considerando buenos ciudadanos". Por eso, Zubiri propone que la Administración haga pública la lista de defraudadores como reproche social.

España es uno de los países europeos que menos recauda y que menos gasta

Eduardo Gutiérrez, economista del Gabinete Interfederal de CCOO, destaca que los ricos no tributan en el IRPF, sino que lo hacen a través de empresas: "Muchas de ellas son sicav y, en otros casos, simples sociedades tenedoras de valores, sin plantilla y con declaraciones que suelen estar repletas de deducciones". Además, Gutiérrez recalca que las grandes empresas apenas tienen un tipo efectivo del 10% sobre sus beneficios (ver Público del 15 de agosto de 2010), muy inferior al de las rentas del trabajo.

"La normativa hace posible que haya instrumentos que se cuelan por los recovecos de la ley para no tributar. Y estas personas, que tienen unos elevados patrimonios, con un adecuado asesoramiento y sin recurrir a ilegalidades, casi no pagan impuestos", denuncia también José María Mollinedo, secretario general del sindicato de técnicos de Hacienda, Gestha.

Al economista Juan Francisco Martín Seco, que fue secretario general de Hacienda entre 1984 y 1987, le parece especialmente grave que a las rentas de capital no se les aplique la tarifa progresiva del IRPF, sino que tributan a un tipo fijo (19% por debajo de 6.000 euros y 21% por encima). Mollinedo critica igualmente esta reforma, que introdujo Aznar y los socialistas han mantenido: "¿Quién puede ahorrar ganando 22.000 euros al año, que son los ingresos medios de los españoles? Son los que ganan más de 100.000 euros los que tienen capacidad de ahorro y los rendimientos que les producen quedan fuera de la progresividad del impuesto. El rendimiento del ahorro se grava con un 19% o un 21%, menos que el marginal mínimo, que es el 24%. Y ese 19% se aplica a cualquier plusvalía lograda con una operación especulativa en undía, a eso lo llaman ahorro".

La gran empresa tributa menos de un 10% sobre sus beneficios

"Los tipos impositivos en España no están entre los más bajos de Europa y, sin embargo, España es el país que menos recauda explica Zubiri. La crisis que vivimos es en buena parte una crisis de ingresos". En 2010, en la Europa de los 15, el único país que recaudaba menos que España era Irlanda; hasta Grecia recaudaba más.

El Estado se sostiene fundamentalmente por los ingresos que obtiene por el Impuesto sobre la Renta, de ahí llegó el 38% de los ingresos totales en 2010, mientras que Sociedades apenas aportó el 9%. El IVA, a pesar de ser un cañón recaudatorio, facilitó el 28% de los ingresos, diez puntos porcentuales menos que el IRPF. ¿Y de dónde sale el dinero de esteimpuesto? Casi el 79% de su base imponible está formada por rentas del trabajo, apenas el 10% por rentas de capital y plusvalías, y menos del 7% por rentas de actividades económicas. Vamos, que el impuesto es soportado fundamentalmente por los asalariados.

Y la capacidad recaudatoria de todos los impuestos se ve mermada por los beneficios fiscales que pueden llegar a minorar hasta más de una tercera parte de la recaudación. "El problema de los beneficios fiscales es que no son efectivos y salen muy caros", dice Zubiri. Como caro resulta un sistema fiscal ineficiente.

No hay comentarios:

Publicar un comentario